Телеграм-канал “График идёт вправо“

Телеграм-канал “График идёт вправо“

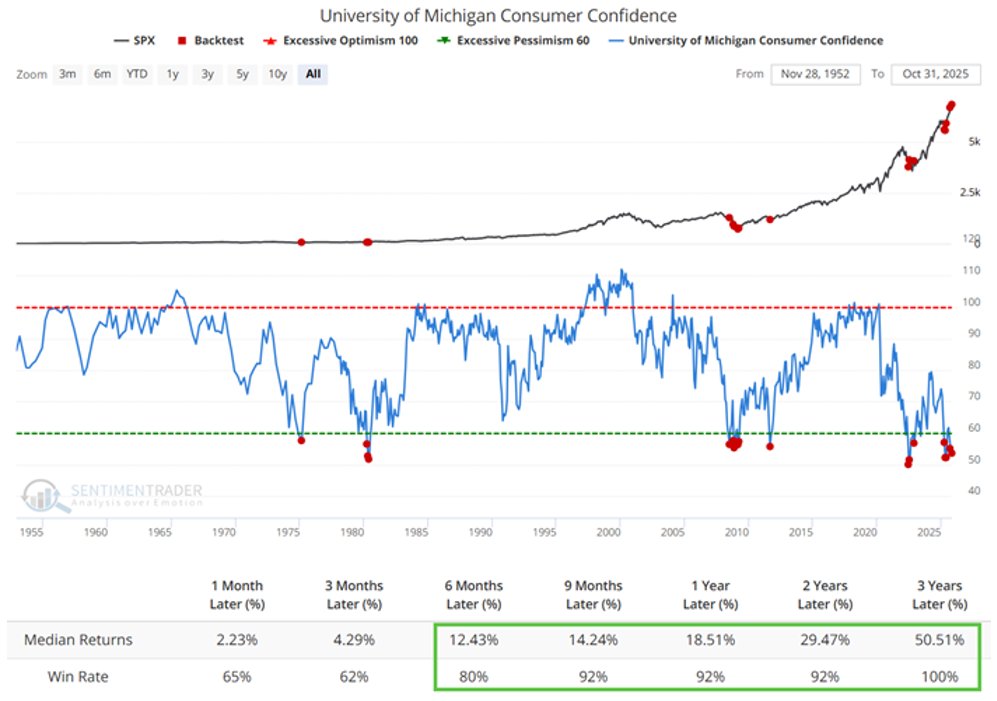

📉 Потребительское доверие в США на дне. Что это значит для акций?

Индекс потребительского доверия Мичиганского университета (University of Michigan Consumer Confidence) снова провалился в зону крайнего пессимизма. Исторически такие провалы совпадали с периодами, когда S&P 500 показывал сильную положительную доходность на горизонте 6–36 месяцев.

Индекс потребительского доверия Мичиганского университета это один из ключевых макроэкономических индикаторов США, который измеряет настроения и ожидания американских потребителей относительно экономики. Это показатель того, как чувствуют себя потребители, готовы ли они тратить деньги, и что они думают о будущем экономики.

Что изображено на графике

Чёрная линия — индекс S&P 500.

Синяя линия — индекс потребительского доверия Мичиганского университета.

Зелёная пунктирная линия внизу — уровень “экстремального пессимизма”.

Красные точки — моменты, когда доверие падало в эту зону.

Данные за период с 1953 года.

Каждый раз, когда синяя линия ныряет ниже зелёной появляется «триггер пессимизма». Эти точки продублированы и на кривой S&P 500, чтобы было видно, где находился рынок в момент сигнала.

Почему это работает

Плохие новости уже в цене. Когда потребители максимально мрачны, бизнес- и рыночные ожидания тоже низки.

Политика смягчается. В периоды слабого доверия ФРС и власти чаще переходят к поддержке экономики.

Эффект опережения. Рынки начинают расти до того, как улучшатся экономические индикаторы — цены опережают макро.

Проще: массовый пессимизм = отсутствуют оптимисты-продавцы → риск-премия высока → дальше почти всегда рост.

Статистика после сигналов (медиана и доля положительных исходов)

Через 1 месяц: +2.23% | Win rate 65%

Через 3 месяца: +4.29% | Win rate 62%

Через 6 месяцев: +12.43% | Win rate 80%

Через 9 месяцев: +14.24% | Win rate 92%

Через 1 год: +18.51% | Win rate 92%

Через 2 года: +29.47% | Win rate 92%

Через 3 года: +50.51% | Win rate 100%

Чем длиннее горизонт, тем стабильнее и выше результат. К 3 годам медиана составляет ~+50% и 100% случаев роста в выборке.

Исторические эпизоды крайнего пессимизма:

1970–1975 (последствия рецессий и инфляционных шоков)

1980–1982 (высокие ставки, жёсткая борьба с инфляцией)

2008–2009 (финансовый кризис)

2011 (долговой потолок/Европейский кризис)

2020 (ковид-шок)

2022 (инфляция/самый быстрый цикл ужесточения ФРС за десятилетия)

2024–2025 (очередная волна пессимизма)

Во всех этих кейсах через 1–3 года рынок в итоге оказывался значимо выше исходной точки пессимизма.

Сигнал — средне/долгосрочный. Он не обещает идеального входа «в день дна», но исторически вознаграждает терпеливых.

На горизонте 6–36 месяцев вероятность положительного результата по S&P 500 существенно выше среднего.

Важно!

Размер выборки: сигналов «экстремального пессимизма» не так много — статистика исторически сильная, но не бесконечно устойчивая.

Режимы рынка: 1970-е показали, что инфляционные шоки могут тянуться дольше, чем кажется, и путь к росту неровный.

Невнятный тайминг: на 1–3 месяца эффект слабее, возможны новые минимумы рынка акций до окончательного разворота.

10.11.2025 12:02